一、2022 年以来化工行业回顾:俄乌冲突,上游大好

2022 年以来,俄乌局势骤然升级,给全球能源、化肥等行业带来多方面的影响。2022 年 2 月 17 日,乌克兰军 方称,乌东部民间武装当天向政府军控制区发动炮击。乌东部民间武装则指责乌政府军首先动用重型武器向其控 制地区发动袭击。乌东部地区紧张局势持续升级。2 月 24 日,俄罗斯总统普京在对俄罗斯民众发表的特别讲话 中宣布,他决定在顿巴斯地区开展特别军事行动。俄罗斯和乌克兰作为全球重要的能源、肥料、农产品大国,俄 乌局势的升级使得全球能源、粮食等大宗商品的价格出现明显波动,也对全球的资源供应产生了深刻的影响。在 俄乌冲突以及国内疫情反复等因素影响下,从二级市场分行业版块表现来看,除煤炭、建筑装饰、房地产、石油 石化、银行行业以外,其他行业全部下跌,其中基础化工行业跌幅达到 19%。

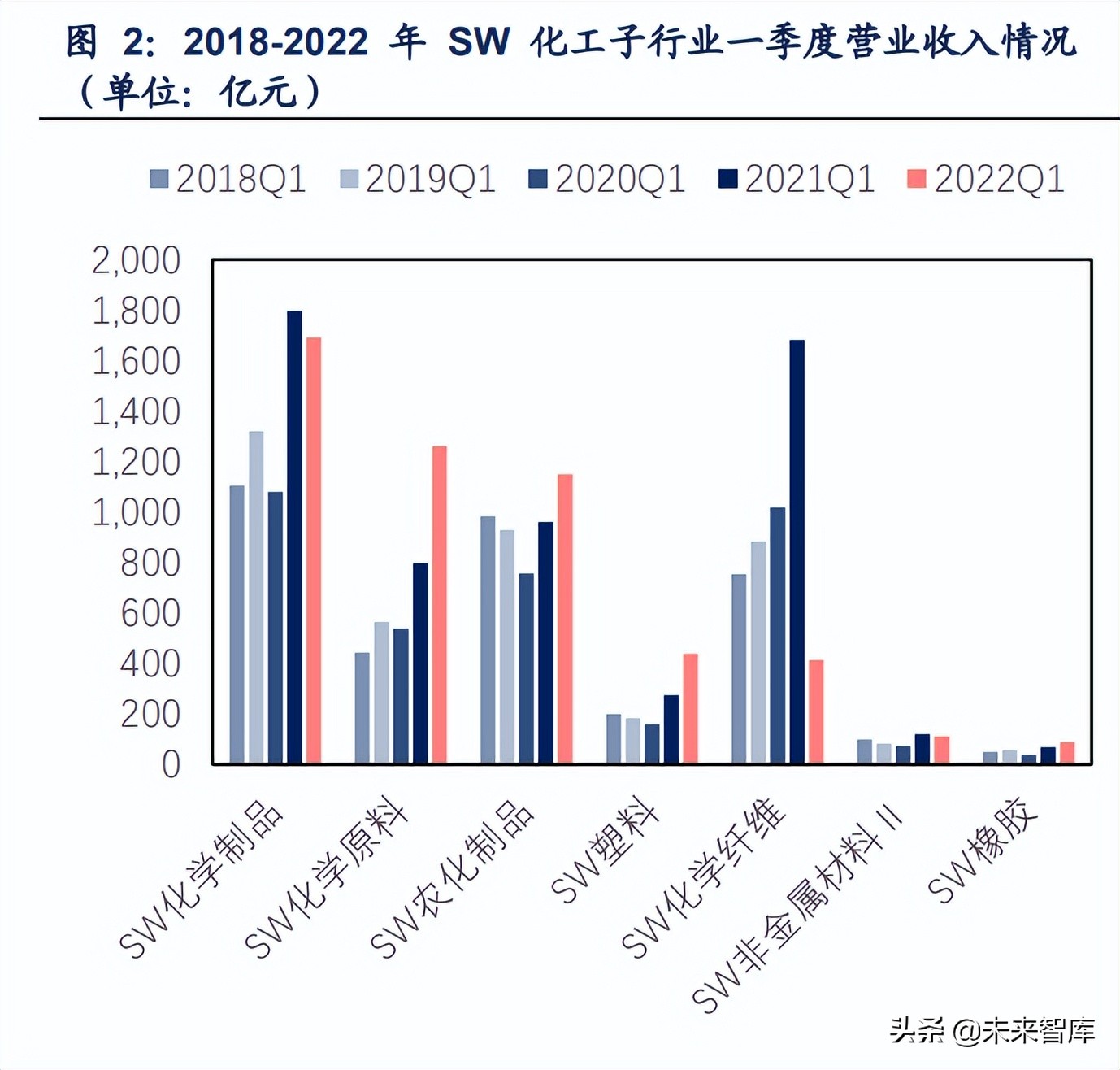

俄乌冲突对基础化工行业的影响在 2022 年一季度业绩中已经体现,化工行业总体承压,利润向上游走。2022 年 Q1,SW 基础化工行业实现营业利润 784.75 亿元,同比增长 5.86%。而 2021 年 Q1 的同比增速为 198.94%。 2021 年基础化工行业的大幅上涨,一方面来自于周期反弹之下整个资本市场进入了以周期、资源品为投资主线 的场景,另一方面来源于新能源渗透率持续提升以及政策支持带来的光伏、风电和新能源汽车等产业链的全面爆 发。2022 年基础化工板块的下滑,核心来自上游的挤压和下游传导的滞胀。2022 年 Q1,SW 基础化工七大板 块中,化学制品板块实现营业利润 235.81 亿元,同比降低 6.57%;化学原料板块实现营业利润 221.22 亿元, 同比增加 91.77%;农化制品板块实现营业利润 212.09 亿元,同比增加 90.81%;塑料板块实现营业利润 38.34 亿元,同比增加 51.98%;化学纤维板块实现营业利润 38.34 亿元,同比降低 81.30%;非金属材料Ⅱ板块实现 营业利润 31.98 亿元,同比增加 54.78%;橡胶板块实现营业利润 6.97 亿元,同比降低 39.23%。

2022 年 Q1 基础化工行业中,57.5%的公司取得了营业利润的正增长。按照业绩分布对上市公司数量进行统计, 2022 年 Q1 营业利润增速大于 200%的公司有 45 家,占比 12.1%,增速在 100%-200%的公司有 34 家,占比 9.1%,增速在 0-100%的公司有 135 家,占比 36.3%,增速在-100%-0 的公司有 133 家,占比 35.8%,增速在 -100%以下公司共有 25 家,占比 6.7%。

1、综合价格指标:俄乌冲突叠加疫情反复,CCPI 指数再达小高峰

2022 年基础化工行业的业绩的下跌,其核心的因素是原材料的持续高位和下游需求的疲软。

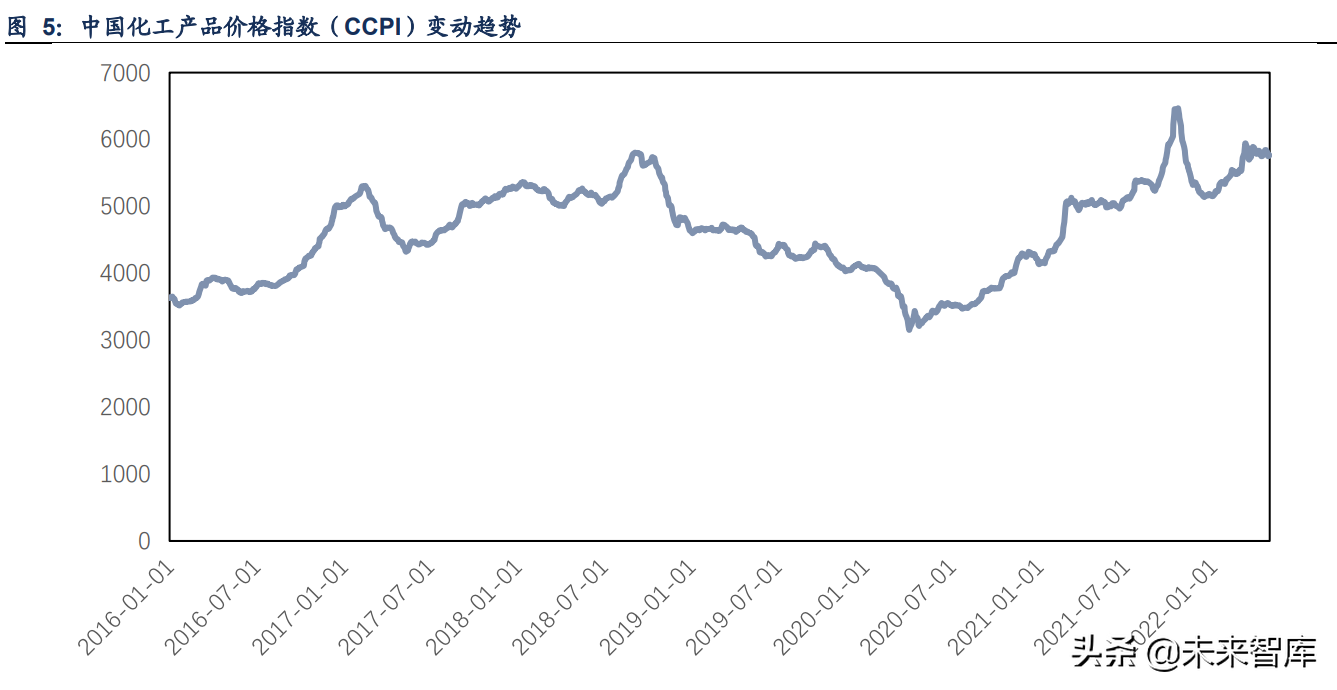

首先看化工全行业价格情况,2021 年供需错配,价格走高,2022 年俄乌冲突再度拉涨价格。2021 年以来化工 产品的价格呈现显著增长态势,中国化工产品价格指数(CCPI)从 2021 年初的 4153 点增长到 2021 年 10 月 19 号的 6467 点,截止到 2022 年 4 月 29 日回撤到 5765 点,2021 年以来上涨 39%。具体来看从 2021 年初到 三月中旬 CCPI 指数经历了持续上涨过程,从 3 月中旬到 7 月初 CCPI 指数在 5100 点附近持续震荡,从 7 月到 8 月,CCPI 指数稳定在 5200 点附近,从 8 月份下旬开始到 10 月份中旬,CCPI 开始了又一次新的快速上涨, 从 10 月份到 12 月份,CCPI 指数开始回调。2022 年 2 月以后,CCPI 指数又开始升温,涨到了 4 月 29 日的 5765 点。

粗略的分析原因可以发现,2021 年前半段上涨为需求推动,后半段上涨为供给紧缩。2021 年 3 月之前的价格上 涨主要是延续 2020 年持续上升的需求,并且国外疫苗接种率持续提升,需求恢复快于生产恢复,我国进口订单 增加明显,需求驱动下化工品价格继续上涨,3 月中旬到 7 月受德尔塔毒株导致全球部分地区疫情反复,CCPI 指数转为震荡走势;但 7 月之后受能耗双控影响,我国部分地区开始限产限电,9 月电力供应更加偏紧导致高耗 能行业产品供应严重紧缺,供给紧缩拉高了产品价格。进入 10 月份后电力放开供给宽松,CCPI 指数开始下降 到接近年初水平。而到了 2022 年,俄乌冲突给全球能源、化肥等行业带来了深刻影响,石油、天然气、煤炭等 能源价格持续走高,化工品成本托底,供应偏紧,又拉高 CCPI 指数。

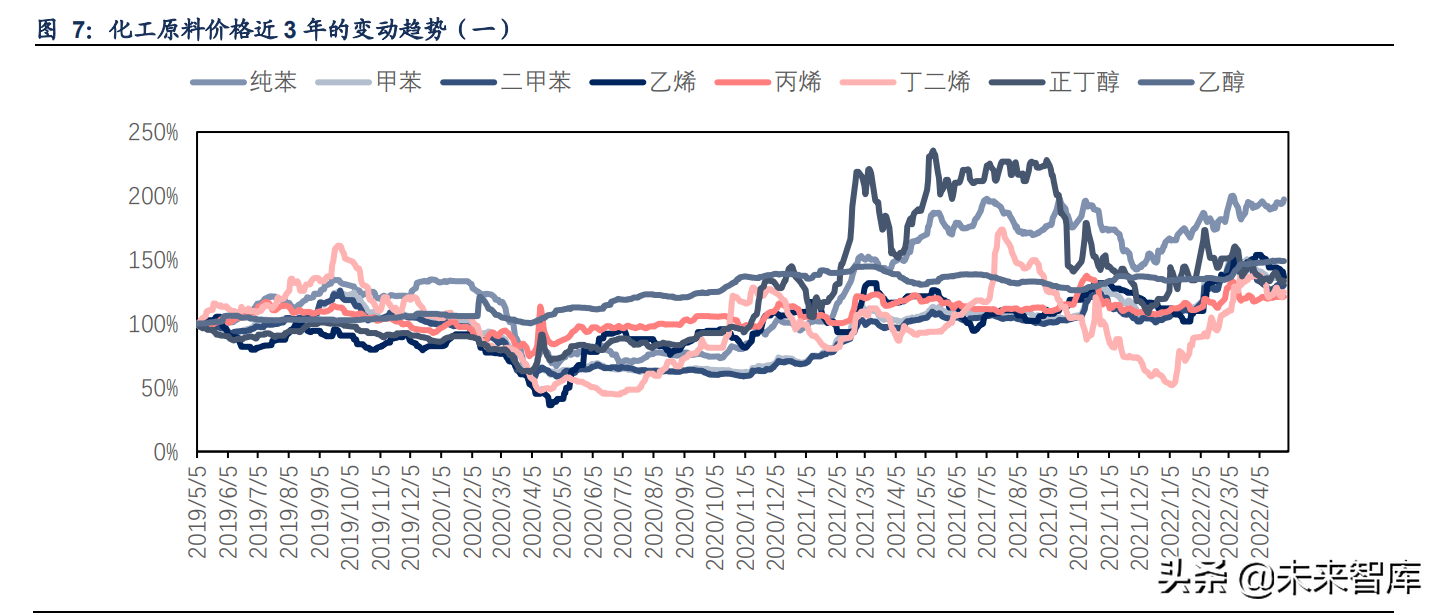

其次从单种化工原料来看,在 2019 年 5 月 5 日到 2022 年 4 月 49 日这三年期间,我们统计的 69 种产品中,有 51 种产品价格三年内上涨,9 种产品三年内价格下跌;今年年初至 4 月 29 日有 49 种产品价格上涨,19 种产品 价格下跌;平均产品价格三年内上涨了 28%,下面回顾单个具体板块的价格走势情况。

2、化工原料

基础化工原料在今年大部分都表现出了明显的上涨,4 月 29 日价格与年初相比较而言,丁二烯上涨了 135%, PX 上涨了 46%,甲苯、PTA、二甲苯、乙烯涨幅达到 20%+,纯苯、甲醇、丙烯酸、环氧乙烷、乙醇、丙烯、 甲醛涨幅达到 10%+,仅有己内酰胺、MEG、醋酸等少数品种价格没有上涨。

3、氯碱、钛白粉、纯碱

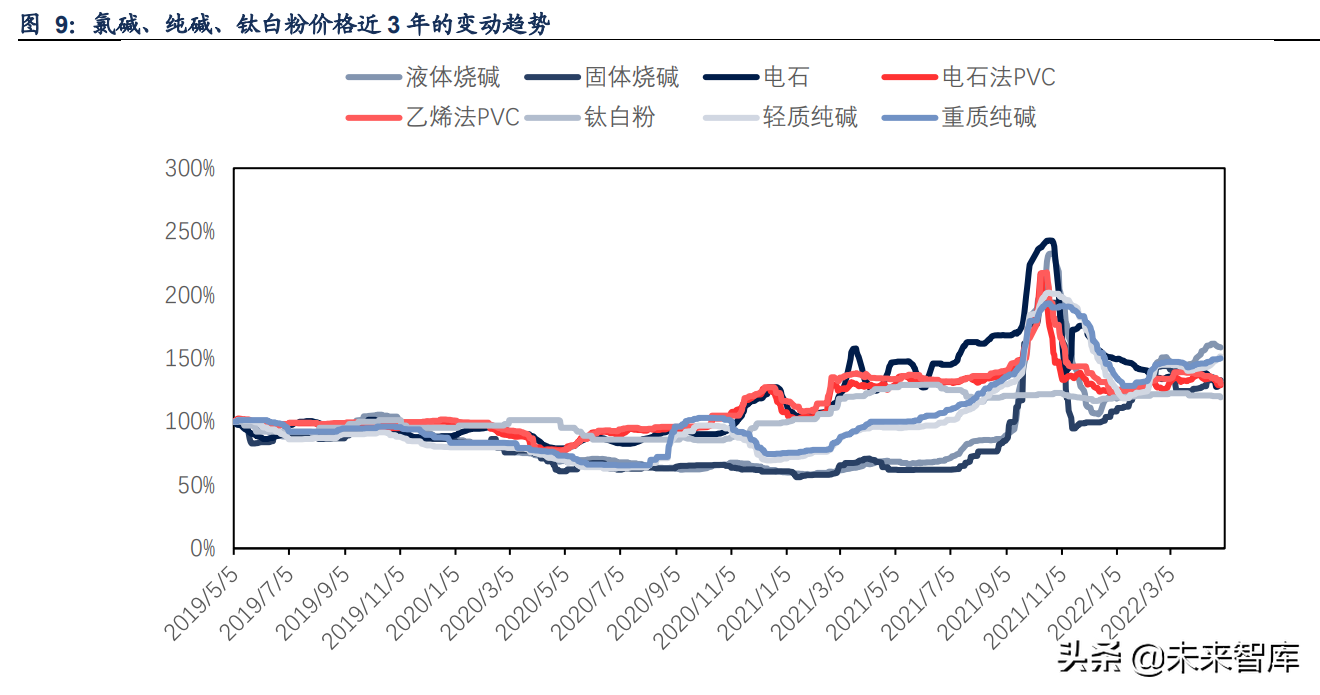

钛白粉:价格在 2021 年上半年回暖,上游钛矿的价格维持高位,房地产竣工面积保持平稳,以及汽车行业复苏, 需求端边际持续明显,库存去化明显,处于历史低位,且新建产能释放需要时间,从 7 月份到 9 月份行业进入传 统淡季,价格有所回调,9 月份后需求进入旺季价格小幅提升。此后价格回调,相对稳定。2022 年 1-4 月在 19400 元/吨的价格附近小幅波动。

氯碱:2021 年电石产能受碳中和及能耗双控政策的影响,电石库存和供给持续走低,推动价格上涨,2021 年 10 月 22 日电石价格涨至 7981.1 元/吨,此后下游 PVC 对电石的需求减弱再加上电石开工率提升,价格逐渐回落, 2022 年 4 月 29 日价格为 4284 元/吨;下游 PVC 在 2021 年受全球复产复工驱动,房地产竣工面积回暖,薄膜、 管材、型材等建筑材料需求回暖,出口增多,叠加上游电石价格上涨,PVC 价格一路涨至 10 月 12 日的 14629 元/吨,此后下游需求偏弱、成本支撑减弱,价格逐渐回调,2022 年 4 月 29 日回落到 8677 元/吨。烧碱价格在 2021 年 9-10 月份大幅上涨,主要因下游氧化铝和造纸行业景气提升,带动烧碱价格提升,后期电石价格传导至 烧碱,且在能耗双控政策下开工率下降,价格快速拉升。2021 年 10 月中旬开工率提升,氯碱产业链价格开始回 调。2022 年初到 4 月 29 日,疫情反复、开工不足,液体烧碱、固体烧碱价格分别上涨 34%、23%。

纯碱:2021 年以来纯碱价格一直处于上升趋势中,2021 年 9 月之前主要由于纯碱中期产能增量有限,光伏玻璃 投产计划带来需求增量确定,推高纯碱价格,9 月之后因能耗双控、限电导致纯碱产量下降,纯碱价格迅速上涨, 进入 10 月中旬后,供给逐渐宽松,受期货价格走低下游压价意愿影响,价格开始下跌,2022 年以来,受到疫情 封控、运输不畅等影响,纯碱价格又出现了小幅上涨。

4、氟化工

氟化工产业链除了 2021 年 9-10 月能耗双控导致的开工率下降、价格迅速攀升以外,整体涨价幅度较低。上游 原料氢氟酸因硫酸价格上涨成本端有支撑,相比 2020 年价格所有回升,但整体走势平稳。制冷剂因下游白电需 求较为疲软,并且因三代制冷剂到达产能配额基期时间,各大厂商前期扩产导致供给过剩,整体延续 2020 年价 格低迷走势,2021 年 9-10 月份因能耗双控开工率下降,并且需求端白电需求回稳,制冷剂价格迅速攀升后回 落。氟树脂价格 2021 年上半年在需求推动下价格维持高位,但后续成本端支撑减弱,并且下游电缆、小家电厂 商开工率下降,下游采购低迷,导致价格在 2021 年 7-8 月持续下滑,进入 21 年 9 月份以来,能耗双控导致开 工率下降,市场供给缩减,价格重新上升,在后续开工率恢复后,目前价格已经逐渐回到 2021 年 8 月份的水平。

5、染料

染料行业在近两年呈现弱势运行态势,主要因疫情之后纺织业生产需求持续走低,但在 2021 年 9-10 月因江浙 地区能耗双控影响染料企业开工率,并且原料成本上行,价格有所回升,但仍未达到 2019 年初水平,此后价格 继续回落,持续走低。

6、化纤

化纤板块表现出了较大的分化,氨纶的价格 2021 年以来上升明显,主要因运动衣、内衣等弹性面料的市场需求 增加,另外成本端 PTMEG 价格上涨也对氨纶价格形成支撑。2022 年以来成本支撑偏弱且下游开工率下滑,价 格出现持续回调。其他板块价格窄幅波动,主要因下游纺服行业总需求持续低迷。

7、有机硅

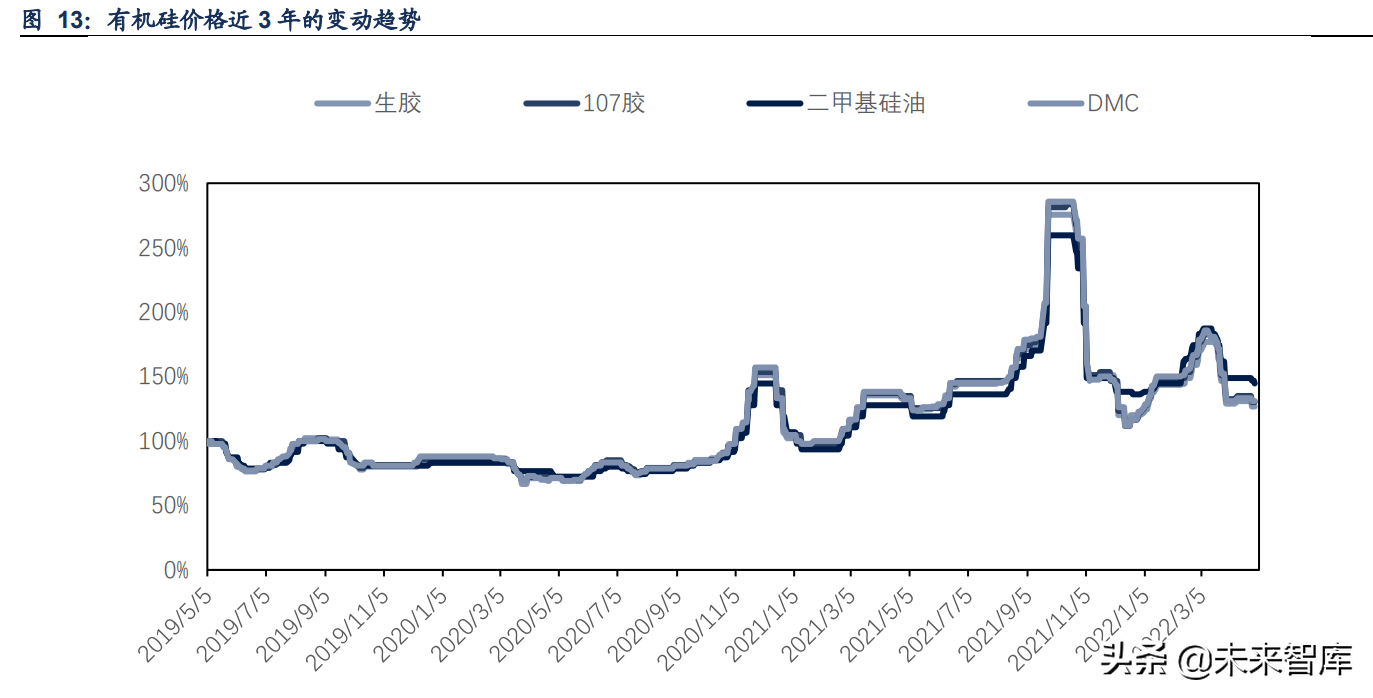

有机硅产业链在 2021 年涨幅明显,1-8 月有机硅市场缓慢稳定上行,主要受行业开工率和下游需求的推动,DMC 价格从年初 2 万元/吨左右涨到 3 万元/吨左右,9 月后受能耗双控影响,云南等地限制原料金属硅产能,原材料 价格飙涨,有机硅中下游产品价格快速上涨, 2021 年 10 月 15 日 DMC 价格 6 万元/吨,进入 11 月份开工率放 开后,价格重新回到 3 万元水平,2022 年 4 月 29 日,价格继续回落到 2.75 万元/吨。

8、化肥、农药

由于农产品价格上涨,全球种植面积提升,全球肥料需求旺盛,复合肥、磷肥和氮肥价格上涨,并且我国磷产业 链从 2016 年至 2020 年连续五年处于产能收缩状态,磷矿石产量持续下降,磷肥是磷矿石最主要的下游需求, 因此 2020 年磷矿石价格从年初的 300 元/吨涨到了 600 元/吨,受原材料磷矿石、硫酸等价格上涨,以及下游肥 料需求旺盛,磷酸一铵、磷酸二铵价格持续提升。氮肥方面,尿素受需求和原材料煤炭和天然气价格支撑,价格 呈现上升趋势。钾肥方面,受国际钾肥需求旺盛影响,国际氯化钾价格持续上涨,叠加国内钾肥供给持续偏紧, 国内氯化钾价格也呈上涨趋势。肥料价格因关乎国计民生受政策管控,并且供给端并未受到限电的较大影响,进 入 2021 年 9 月份后肥料进入需求淡季,价格相对稳定。

2022 年俄乌局势升级以来,全球化肥供应骤然紧张,全球农作物生产对化肥的需求居高不下,化肥价格再次升 温。俄罗斯、乌克兰和白俄罗斯 3 国均为化肥生产大国。特别是俄罗斯,是氮、磷、钾三大化肥的重要供应国。 乌克兰在氮肥生产方面占有一席地位。白俄罗斯为全球钾肥生产国和出口国。2020 年加拿大、俄罗斯、白俄罗 斯的钾盐(折纯 K2O)产量在全球占比分别达到 29%、17%、17%,位居前三。

白俄遭受制裁,钾肥出口遇难。2021 年六月,欧盟开始对白俄进行制裁,2021 年禁止白俄氧化钾含量 62%以上 和 42%以下的产品出口,但农业用的一般是 60%的产品,也就是主产品的出口不受影响。2021 年 8 月,美国宣 布对白俄封闭美元贸易。美国的制裁为从 2021 年 12 月 8 号开始禁止白俄钾肥使用美元贸易结算,但是因为美 国农民的反对,美国把这个政策推迟到了 2022 年 4 月 1 号执行。形势到了今年年初有一个变化,立陶宛从去年 年底 12 月份开始,从法案以及其他条例等方面,限制白俄钾肥从立陶宛的克莱佩达港出口。这个限制基本上遏 制住了白俄钾肥的出口,因为白俄 95%的钾肥都从这个港口出口。白俄目前解决出口困境有两个渠道,一个是 要借用俄罗斯的军港并进行改造,改造期六个月左右;另一个是在俄罗斯边境新建港口,需要近一年。无论哪种, 运输成本都会大幅增加。而最主要的是时间,白俄短期无法通过海运运出钾肥。

近期乌俄局势紧张,俄军事盟友白俄罗斯也加入到这场战争中来,俄罗斯与白俄方面与中国签订大合同时间或将 延后,后期中国进口量仍有进一步减少可能。早前在 2 月 15 日,中国进口钾肥联合谈判小组与国际钾肥供应商 加拿大钾肥公司(Canpotex)达成一致,确定 2022 年度标准氯化钾进口价格为 CFR590 美元/吨,有效期到 2022 年 12 月 31 日,其他条款不变。2021 年中国、印度的钾肥大合同价格分别是 247、247-280-445 美元/吨,2022 年中国和印度钾肥大合同价格均大幅上涨。疫情影响下,各国担忧粮食安全,农作物价格上涨,农民种植意愿提 升,拉动钾肥需求,引起国际范围内钾肥价格上涨,印度 2021 年大合同价格为此调整两次。国内春耕需求高峰 之际大合同高价位签订,表明 2022 年钾肥供需或将持续紧张,价格可能维持在高位。

农药方面,成本端黄磷-磷酸价格上涨支撑草甘膦价格,需求端随着全球粮食安全战略升级,草甘膦全球需求持 续增强,我国草甘膦自用和出口需求持续提升,另外农产品价格上涨刺激了农民用农药意愿,在 2021 年 9 月之 后,草甘膦价格快速拉伸主要受黄磷价格快速上涨所致,云南黄磷限产拉动黄磷价格超过 6 万元/吨,影响下游 草甘膦开工率。10 月后开工率提升,价格有所回落。2022 年初到 2022 年 4 月末,草甘膦、草铵膦价格分别下 降 20%、31%。(报告来源:未来智库)

9、橡胶、塑料

塑料方面,聚乙烯尽管需求仍然强劲,但 2021 年上半年新增产能较多价格有所调整,成本端石油、煤炭价格加 成下价格中枢仍然高于去年同期。聚丙烯因供需关系不如聚乙烯,价格走势偏弱。2021 年 9 月限产后对聚乙烯 和聚丙烯价格有明显提升,但此后也出现回落。PA66 在 2021 年一季度原材料己二腈供给紧缺,己二酸价格持 续上涨,成本推动下价格快速提升,后需求进入淡季价格有所下降。炭黑方面,煤焦油长期高位的成本压力、防 疫导致运输受阻的物流压力、俄乌冲突导致欧洲炭黑短缺等原因造成今年炭黑价格的上涨。

10、聚氨酯

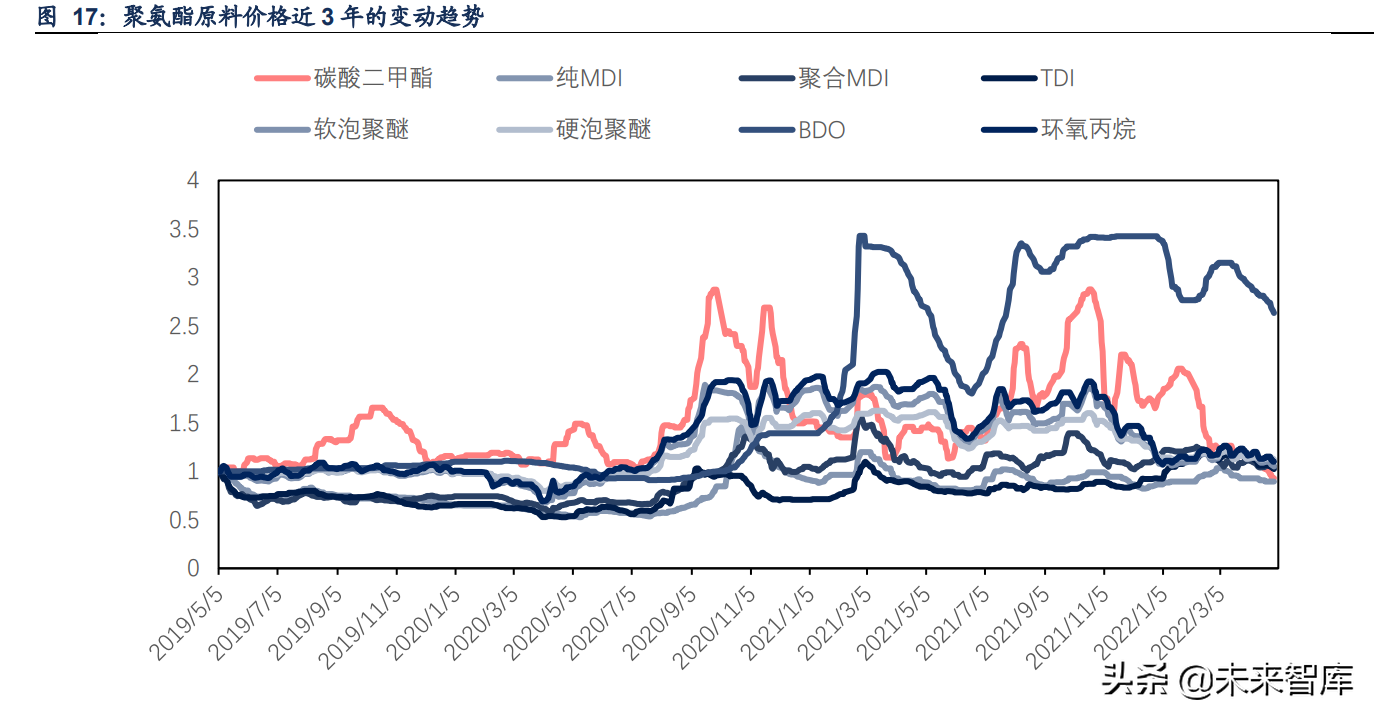

MDI 受全球定价,价格涨跌主要受供需影响。以纯 MDI 为例,2021 年一季度涨势较好,MDI 从 21900 元/吨最 高增长到 28750 元/吨,主要因国外厂商生产装置出现不可抗力及停工检修导致行业供给下降,MDI 价格上涨明 显,从 2021 年 3 月中旬开始市场供给增多,但需求逐渐走弱,价格持续回调,最低回调到 19300 万元/吨;2021 年 7 月份之后 MDI 库存处于历史低位,供给端缩减有海外装置停工检修,并且下游开工需求增加,价格开始反 弹,最高反弹到 24500 元/吨,后因疫情反复下游需求不振库存持续回升,价格重新下跌,进入 21 年 9 月之后 因能耗双控影响开工率,价格小幅反弹。2022 年,纯 MDI 价格基本在 20000-25000 元/吨之间小幅波动。聚合 MDI、TDI 价格走势同纯 MDI 类似。

多元醇中 BDO 价格有明显提升,主要因下游除了聚氨酯应用之外,BDO 也是可降解塑料 PBAT 的原料,下游需 求增速明显,同时成本端 BDO 电石法工艺原料电石由于煤炭价格和电力价格高企,且为高耗能行业受限电限产 影响,价格提升明显。

通过回顾各细分板块也可以发现,如果不考虑 2020 年因为疫情爆发需求受阻导致的化工产品价格全面下跌,21 年以来化工产品价格大幅上涨超过 2019 年的水平的时点多是因为供给受到限制,比如 21 年 9 月份限电限产导 致化工品价格一致上升(除了农药化肥、化纤),装置紧急停产(一般在供给结构较好时,比如 MDI),下游需求 持续提升,成本升高;价格下跌的时点多是因为下游需求不振(比如化纤),长期供给过剩(比如制冷剂)。

二、影响因素分析及展望

1、影响因素分析:俄乌冲突叠加疫情反复,上游产品价格高位、需求不确定性增强

2022 年以来影响化工产品价格的重要因素,一是俄乌冲突,二是疫情反复,这些因素叠加,导致全球的原油、 煤炭、天然气价格高涨,大部分大宗商品的价格处于历史高位,而下游需求偏弱,产业链利润向上游转移。 首先在成本端,基础原材料成本价格上涨明显。对于绝大部分化工产业而言,煤炭和原油是最为基础的化学原材 料,而煤炭和原油在 2021 年以来都呈现加速上涨的趋势,除了从 2020 年的低点反弹的因素以外,中枢价格也 较疫情前有显著的抬升,而 2022 年的俄乌冲突,更是进一步助涨价格。这直接导致了化工生产的成本有显著的 上升。

这一轮煤炭价格上涨从 2021 年初开始上涨到 2022 年 2 月,长协价格中,截止 2022 年 2 月 14 日,动力煤价格 指数(CCI5500,含税)达到 1010 元/吨,比 2021 年初上升 25%。港口价格多为散单价格,港口价格从 21 年 3 月的 617 元/吨上涨到 10 月中旬的 2315 元/吨,2022 年 3 月 11 日已经回落到 924 元/吨。由于化工企业多为 散单采购,煤炭作为原料成本上涨比电力更加明显。

煤炭价格上涨主要源于供需的错配,从 2016 年我国启动煤炭供给侧改革,国内新增产能明显减少,进口端澳煤 进口受限,其他国家进口增加难以补足缺口,炼焦煤供给影响较大。与此对应的是,煤炭需求端由于疫情后经济 恢复,电力需求连续多月增长,动力煤需求持续增加,出口连续增长下国内制造业景气度提升,原料煤、炼钢焦 煤需求增加,煤炭需求增长。此供需错配行情加剧了煤炭价格的提升。不同于电厂主要以长协煤为主,化工企业 多采购散货煤,散货煤价高企对化工能源用煤和原料用煤均形成成本压力。

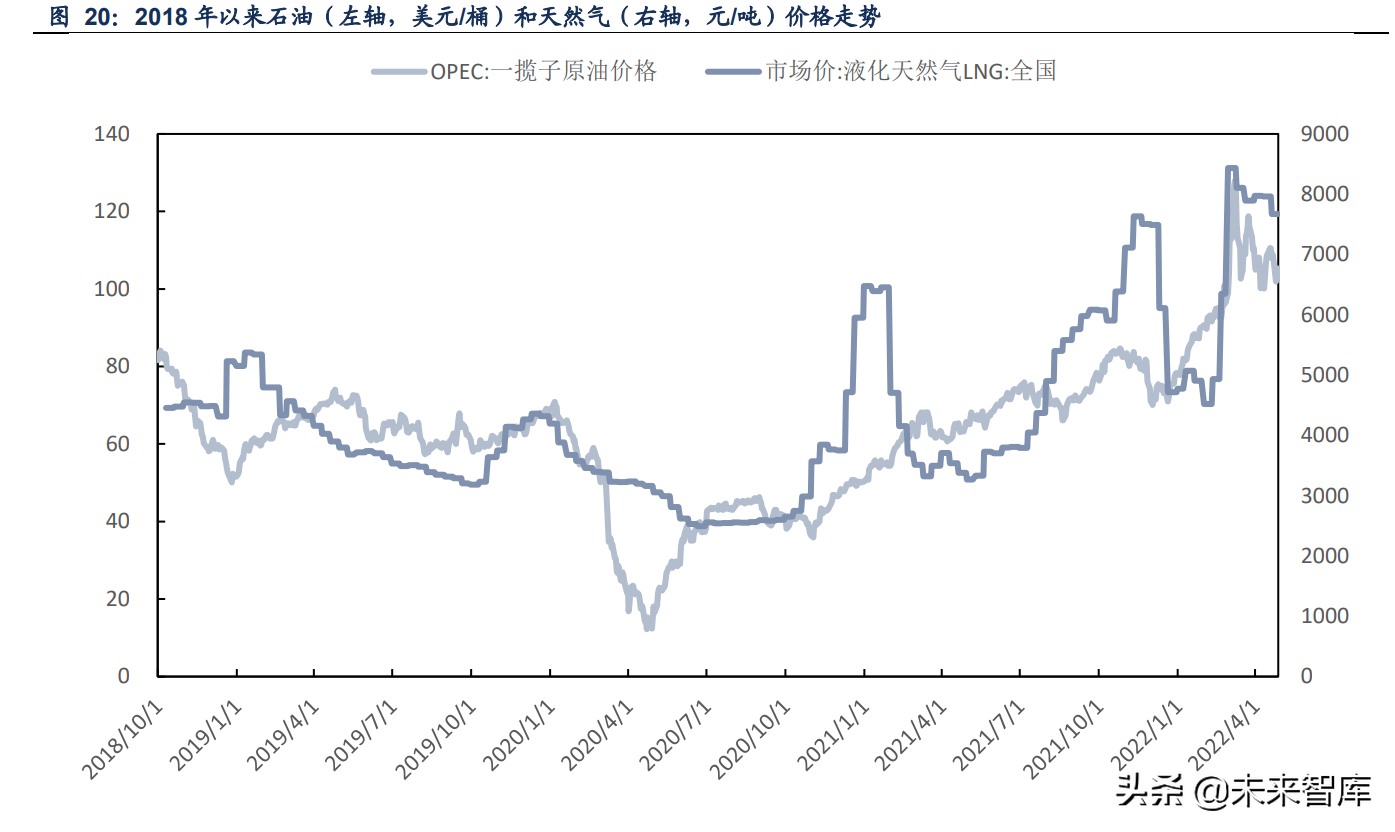

另外原油价格同样有明显上涨。2021 年,OPEC 一揽子原油价格从年初 51 美元/桶上升到 78 美元/桶,年涨幅 达 52%。国际天然气需求供不应求,原油看涨情绪高涨。国内液化天然气(LNG)价格在 2021 年年初达到 6447 元/吨,随着冬季结束价格逐渐下跌,在 2021 年 5 月份达到年内价格低点 3329 元/吨,随后在 2021 年 7 月开始 价格开始快速上涨,价格上涨时间相比之前年度明显提前,显示出淡季不淡趋势,主要由于国际天然气价格持续 走高并且下游需求旺盛。

电力供应短缺加剧了化工产品的供给危机。尽管我国在大力发展新能源,但新能源在稳定利用、储存、上网等方 面仍有较大问题,火电仍是电力供给的压舱石,南方水电受气候因素影响供给减少,在煤炭供给不足情况下,电 厂用煤炭紧缺,煤炭库存持续下降,个别地区被迫拉闸限电,影响化工行业的开工率,尤其是高耗能行业更是限 电的重点,比如黄磷、电石、工业硅等。

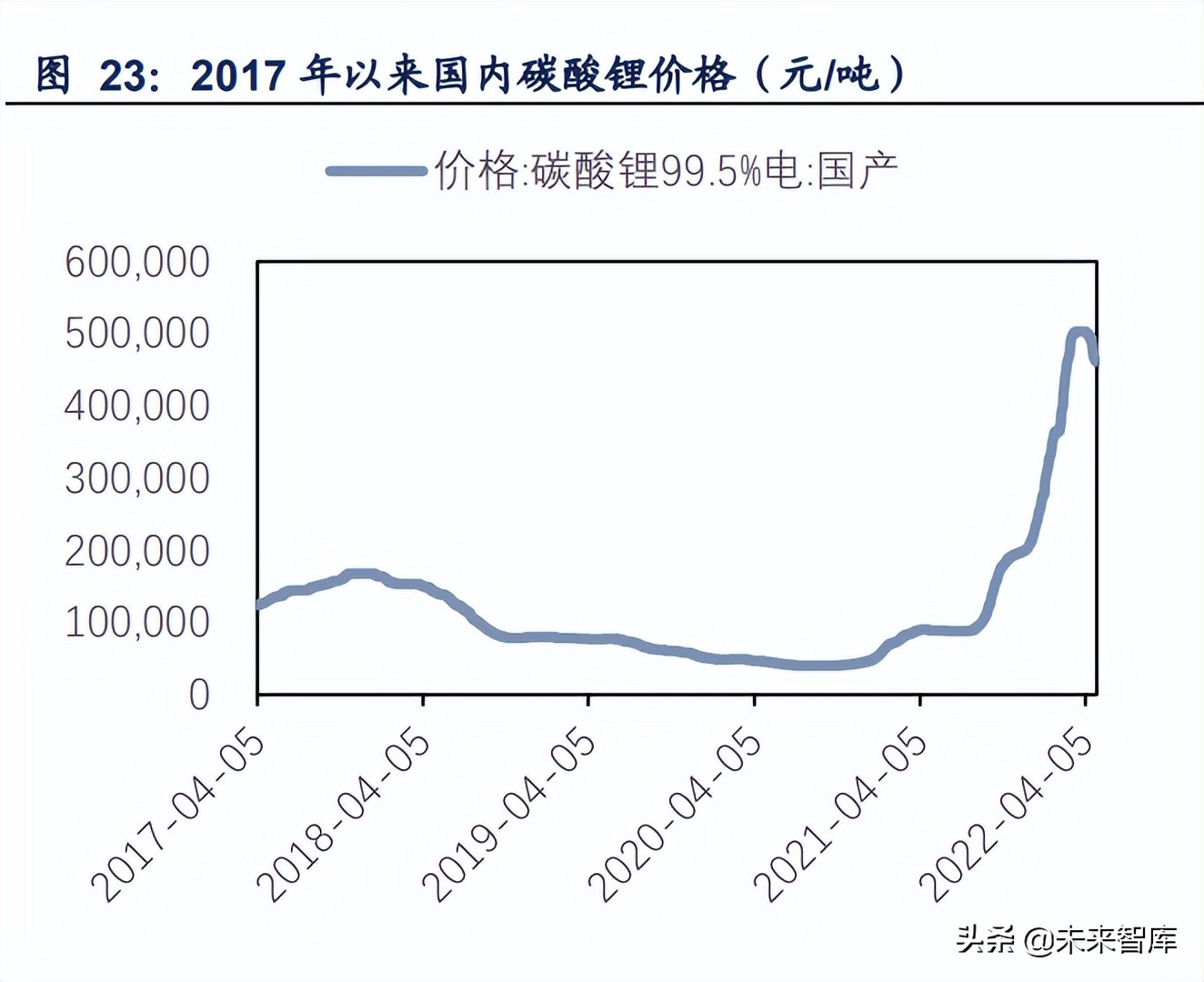

其他矿产资源价格也涨幅较大。磷矿石从 2021 年初 300 元/吨涨到 2022 年 4 月底 730 元/吨,涨价原因为最大 下游化肥景气度较高,并且供给端经过从 2016 年到 2019 年的三磷整治明显下降,新增磷矿产能弹性较小;另 一个与农产品价格上涨有关的品种是钾肥,2021 年以来我国氯化钾库存持续下降,供需格局良好,农产品价格 上扬需求提升,湛江港氯化钾进口价格从 2021 年初的 2000 元/吨上升到 2022 年 4 月底的 4800 元/吨;锂矿是 新能源的核心材料,碳酸锂价格从 2021 年初的 5.3 万/吨上涨到 2021 年末的 27.5 万/吨,又在 2022 年 4 月末 涨到了 46.15 万元/吨,在下游强力的需求下涨幅巨大。

在供给端,近一年对供给有较大影响的因素,一是国内政策,二是国际局势。国内政策短期收紧和国际局部地区 动荡带来的大宗商品价格蹿升并不具备持续性。 2021 年 9 月和 10 月,在国内能耗双控的影响下,化工原料、氯碱、钛白粉、纯碱、氟化工、有机硅等行业产品 价格均出现了短期的蹿升与迅速回落。但类似政策对供给端的限制是短期的,回顾历史环保、安全等供给侧改革, 都在政策从一刀切恢复到正常后,周期重新回归。复盘 2016-2017 年化工行业供给侧改革,以环保和开工率为 主线,化工品价格有一轮新的上涨,CCPI 指数从 2016 年初的 3521 点上涨到 5308 点,后又上涨到 5800 点, 2018 年开始由于环保边际放松,以及经济增速放缓下游原材料采购降低,CCPI 指数重新跌回 2015 年水平。

中央经济会议关注能源等基础产品供给,22 年化工供给端已基本恢复有序供给,化工品价格从 2021 年 10 月的 高位回落。最新的中央经济会议中提出,要正确认识和把握初级产品供给保障,增强国内资源生产保障能力,加 快油气等资源先进开采技术开发应用,加快构建废弃物循环利用体系,另外对于双碳政策,会议提出要正确认识 和把握碳达峰碳中和,要坚定不移推进,但不可能毕其功于一役,传统能源逐步退出要建立在新能源安全可靠的 替代基础上,科学考核,新增可再生能源和原料用能不纳入能源消费总量控制,创造条件尽可能实现能耗“双控” 向碳排放总量和强度“双控”转变。

其次在需求端,2022 年以来受到疫情反复的影响,出口下滑、下游涨价乏力,国内经济压力较大,需求端相对 疲软。2021 年以来推动需求端的原因有两个,一个是出口,一个是部分化工品下游存在明显的拉动,引起整个 产业链需求的快速增长。但是 2022 年以来,国内疫情出现反复,上海、深圳等重要港口城市都爆出过疫情,防 疫相关的封控措施影响物流和出口,导致出口对需求的拉动有所减弱。2022 年 2 月、3 月我国单月出口金额的 同比增速分别为 6.3%、14.7%,而 2021 年 1 月至 2022 年 1 月的单月出口金额同比增速基本都大于 20%。PMI 新出口订单方面,2022 年 3 月、4 月我国 PMI 新出口订单指数分别达到 48.80,42.60,而 2020 年 3 月至 2022 年 2 月,我国由于奉行零新增的疫情管控政策,工厂生产在全球范围内最快恢复,PMI 新出口订单指数基本在 50 左右。

需求疲软的另一个原因是下游涨价乏力。以肥料为例,单质肥偏向上游,复合肥偏向下游。以 2021 年 1 月 1 日 的价格为基准,可以看到 2021 年上半年各种肥料涨势差距并不大,到了 2021 年下半年肥料集体大涨,其中钾 肥涨幅最为明显,单质肥和复合肥的涨势逐渐有了差距。到了 2022 年上半年,上下游差距进一步扩大,氯化钾 涨势逐渐与其他肥料拉开差距,而下游难以通过涨价维持毛利。

再以原油及其下游为例,我们将 2021 年 1 月 1 日的价格作为基准,来分析原油及其下游的价格走势。原油价格 在 2021 年缓慢爬升,在 2022 年上半年迅速拉高,但是下游聚乙烯、聚丙烯以及合成橡胶的价格只有小幅波动, 行业整体承压。

上游大涨,而下游价格没有跟上的原因,一方面是上下游价格传导本身就存在滞胀,另一方面,疫情反复、物流 受阻,我国经济压力大。从 2018 年 Q1-2022 年 Q1 我国 GDP 增速来看,2021 年 Q1 由于 2020 年 Q1 疫情导 致基数较小、国内复工复产以及行业开工态势良好等原因,GDP 增速达到 20.82%。而 2022 年 Q1,我国吉林、 上海、深圳等城市出现本土疫情,疫情管控导致的物流受阻、开工下降等原因,使得 2022 年 Q1 我国 GDP 增 速滑落到 8.95%。而上海等地的疫情可能要到 5 月后才会有较大好转,疫情可能持续对 2022 年 Q2 的经济造成 影响,下游需求不确定性增强。

本土疫情反复对我国经济的影响还将持续到 Q2,4 月的全社会用电量增速会比 3 月继续回落。从全社会用电量 来看,2022 年 1-3 月,我国全社会用电量增速已出现明显回调,除去 2021 年基数大的原因以外,还有国内外疫 情、国际局势的影响。中电联预计,2022 年全年全社会用电量同比增长 5%-6%,受国内外疫情、国际局势、夏 季和冬季气温等因素影响,电力消费增长存在一定的不确定性。预计 4 月全社会用电量增速比 3 月回落;随着多 地疫情逐步得到有效控制,5、6 月用电量增速有望回升,预计上半年全社会用电量同比增长 3.5%-4.5%。下半 年,在疫情对经济和社会的影响进一步减弱的情况下,并叠加稳增长政策措施以及 2021 年前高后低的基数效应, 预计下半年全社会用电量增速高于上半年。

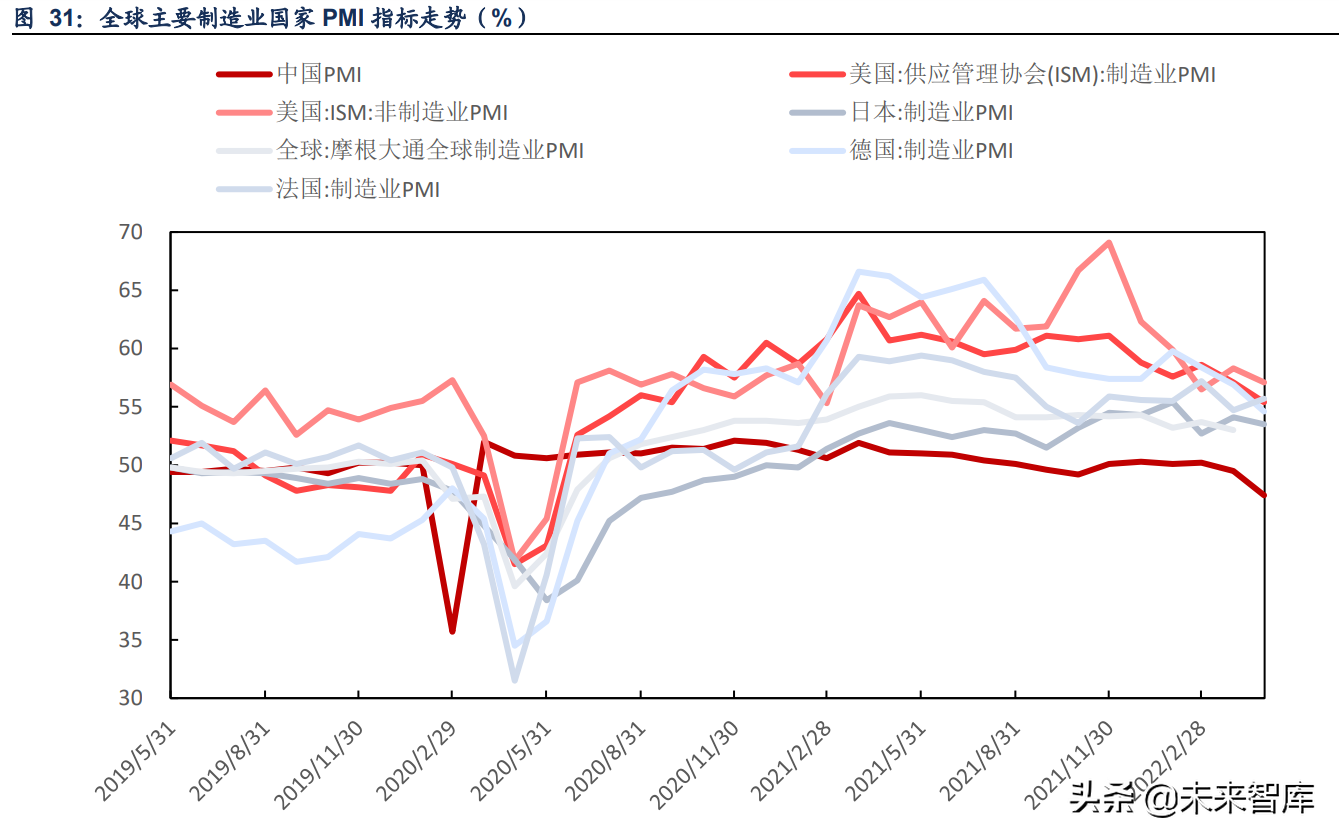

与国内需求状态不同的是,海外需求已经回暖,逐渐发力。PMI 指数(Purchasing Managers' Index),即采购经 理指数,是通过对采购经理的月度调查汇总出来的指数,能够反映经济的变化趋势。PMI 是一套月度发布的、综 合性的经济监测指标体系,PMI 指数 50%为荣枯分水线。全球主要制造业国内 PMI 指标走势近期出现与 2020 年中不同的局面,目前来看我国经济压力大,海外相对有活力。2020 年,我国最先受到疫情冲击,PMI 指数迅 速从 1 月的 50%降至 35.7%,随后我国疫情防控得当,迅速复工复产,海外开始遭遇疫情冲击,2020 年 4 月至 7 月,我国 PMI 指数相对其他国家表现十分强劲。随后各主要国家都遭遇过疫情冲击,PMI 指数不再有较大差 距。但自 2021 年下半年以来,我国 PMI 指数逐渐在各主要制造业国家中居于较末位的水平,并 2022 年 3 月开 始低于 50%,2022 年 4 月,我国 PMI 指数进一步下滑到 47.4%,与其他国家差距再度拉大。而海外方面,美国 的制造业、非制造业 PMI 指数 2021 年以来基本都领跑全球,展现出了商业活动的活跃。

进一步来看,美国对全球需求的拉动依然较强。2022 年 3 月,美国货币进口金额达到 296961 百万美元,创造 了 2018 年以来的新高。同时,美国进口价格指数在 2022 年前四个月同比、环比持续双增长,美国经济复苏对 全球经济的拉动进一步增强。

2、2022 年展望:成本高位,海运回落,确定性需求成为新主线

站在 2022 年 5 月展望未来,可以看到一些新的趋势:

基础能源方面,受俄乌冲突影响,全球油、气、煤价格大涨,或将持续一段时间。

根据信达证券研发中心石化组的判断,长期来看,据 EIA 2022 年 3 月发布的长期展望预测,EIA 预计美国将在 2025 年达到 1350 万桶/日的产量瓶颈,此后出现衰减,主要是存在投资规模、技术瓶颈、操作成本上升、资源 区块质量、管输基础设施等问题。因此,美国页岩油增产能力长期来看也有限,且存在瓶颈。战争对俄罗斯原油 的生产和出口影响将于 2022 年 5 月起逐步显现,供应量或将下降 300 万桶/日,俄罗斯、中国、欧洲和美国等 国家和地区的油气贸易流向也将发生改变,俄乌冲突将对原油市场产生持续深远的影响。考虑全球原油长期资本 开支不足,全球原油供给弹性将下降,而在新旧能源转型中,原油需求仍在增长,全球将持续多年面临原油紧缺 问题,2022 年国际油价迎来上行拐点,中长期来看油价将长期维持高位,未来 3-5 年能源资源有望处在景气向 上的周期。

煤炭方面,信达证券研发中心能源组认为,由于显著的比价优势,单位发热量的价格煤炭显著低于油气,可预期 的油气价格上升有望使全球能源消费向煤炭倾斜,而俄罗斯的煤炭受制于铁路港口等基础设施建设滞后问题,很 大程度上不会很快流转到国际煤炭市场,从而加剧全球煤炭供需矛盾,带动国际煤炭价格上涨。在 24 日发改委 新发布的煤炭市场价格形成机制中,明确了秦皇岛下水煤 5500 大卡中长期交易价格合理运行区间在 570-770 元/吨,与 17-21 年实施的长协价格 500-570 元/吨相比,此前的上限变为现在的下限,煤炭价格中枢确定性上 升。因此国际煤价上涨,国内煤价趋于高位,可能引发价格倒挂,对海外煤炭的需求转移至国内。去年煤炭价格 大幅震荡,在稳价保供的政策推动下,供需矛盾在去年底阶段性有所缓和,但我们认为行业产能周期错配的问题 仍没有改变,在需求端继续增加,供给端弹性很小的情况下,煤价易涨难跌,保持高位震荡后再上行将是大趋势, 行业景气周期将持续向好。

本轮海运费上涨主要源于疫情管控程度不同,导致制造与消费地分离。疫情后我国强劲的出口引发了全球海运的 紧张,海运费涨幅最大的航路为亚洲美西航线和亚洲美东航线,疫情后我国运往美国的集装箱变多,但返回的集 装箱数量不变,导致空集装箱的等待成本增加,船主选择抛下集装箱空船回程,大量空置的集装箱造成了港口的 更加拥堵,周转效率变低。海运费从 2020 年 6 月到 2021 年 12 月 10 日,SCFI 指数从 925 点上升到 4810 点,增长了 4 倍。

近期海运市场看到美国港口堵港困境出现疏解预期,海运价格迅速回落。2021 年 10 月 13 日,美国总统拜登宣 布美国最大的两个港口洛杉矶港和长滩港将实行每天 24 小时、每周 7 天的工作制,以解决港口货物拥堵问题。 洛杉矶港和长滩港将从 11 月 1 日起开始计时,从 11 月 15 日起针对卡车运输与铁路运输超期的集装箱,向船公 司收取 100 美元/箱的附加费,并且每天增加 100 美元/箱。罚款计时公布仅一周的时间,洛杉矶和长滩港滞留 9 天以上的空集装箱就减少了 20%,港口的周转率在提升,货物堆压的问题正在解决。SCFI 指数从 2022 年 1 月 7 日的高位 5110 点降至 2022 年 4 月 29 日的 4177 点。

三、重点公司分析:需求旺盛+产能扩张

我们以下游确定性的需求为前提,并且公司有产能扩张为主线,认为化工行业在 2022 年的投资优先选择有确定 性增长的公司。

1、赛轮轮胎:美国市场需求持续回暖,越南三期+柬埔寨一期 2022 年将达产

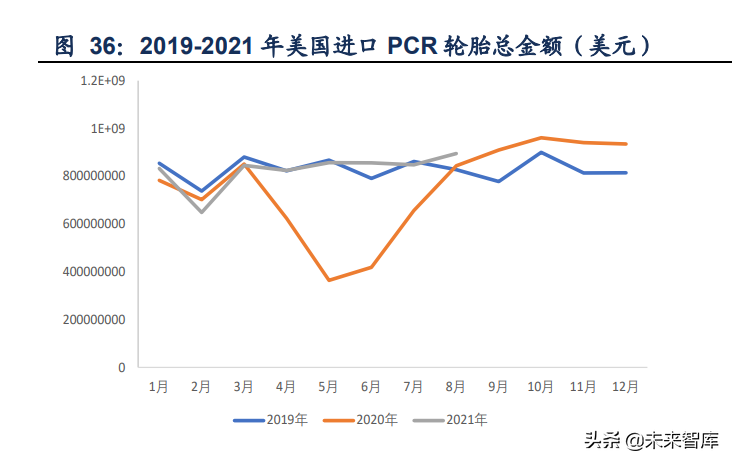

美国是全球最大的轮胎消费市场,也是盈利能力最强的市场。2021 年在国内轮胎市场需求不振的情况下,美国 市场轮胎消费持续回暖,根据美国海关进口数据看,2021 年轮胎进口已经恢复到 2019 年水平,从进口地区看, 越南为进口地的轮胎占比持续提升,泰国、中国台湾等税率较高国家轮胎进口金额低于上两年,说明双反政策下美国 轮胎贸易商偏向选择税率更低的轮胎。另外“双反”政策肃清美国轮胎供应格局,供应格局实现优化。

在美国“双反”政策背景下越南属于税率相对优惠国,公司在美国市场市占率有望提升。美国针对越南地区轮胎 企业的反倾销税率为 0%-22.27%,赛轮越南公司为 0%,反补贴税率为 6.23%-7.89%,赛轮越南公司为 6.23%, 公司适用税率低于产能在泰国、中国台湾、韩国的其他轮胎公司,将直接体现在出口利润率上。另外在美国进口越南 轮胎产品增多的大背景下,公司“sailun”品牌市占率有望持续提升。

海外产能方面,2021 年 1 月公司公告了越南三期项目,越南三期将设计年产半钢子午胎 300 万条/年、全钢子午 胎 100 万条/年及 5 万吨非公路轮胎,3 月公告了柬埔寨半钢胎项目,并在 6 月进行增资将设计产能扩建到 900 万条/年半钢子午胎,2022 年 2 月公告了柬埔寨 165 万条/年全钢胎项目。根据公司目前的可研计划,越南 3 期 预计 2022 年投产,柬埔寨半钢胎项目已经于 2021 年 11 月投产,预计 2022 年达产,柬埔寨全钢胎项目预计 2023 年投产。

公司越南一期二期产能通过技改今年有望新增 200 万条半钢胎产能,越南合资工厂(ACTR)合资全钢胎工厂今 年满产达到 240 万条/年,2022 年有望通过技改新增有进一步提升。 国内产能方面,沈阳智能工厂 330 万条/年产能已于 2020 年投产,2021-2022 年持续爬坡贡献新增产量,2022 年东营 700 万条半钢胎项目有望建成投产,潍坊技改项目 120 万条全钢胎、600 万条半钢胎将建成投产。

在美国市场需求强劲,尤其是对公司海外产能所在的越南、柬埔寨低税率地区产品需求强劲的背景下,公司出口 业务还将受益于海运费的回落。赛轮轮胎从 2016 年开始 70%以上的收入来自海外市场,2020 年 80%以上的毛 利来自海外市场,并且海外的毛利占比贡献仍在上升渠道中。2021 年由于海运费高涨,Q2 轮胎行业利润水平受 到挤压,10 月开始海运费呈现边际回归趋势,赛轮轮胎作为出口型轮胎企业龙头,运费降低对公司利润率将有 明显提升。

总体来看,新增产能陆续投产,海外市场预期恢复,公司将有更大的业绩弹性。需求端美国轮胎市场超预期恢复, 受双反影响竞争格局优化,越南产地市占率提升,而赛轮轮胎先于国内其他公司布局越南工厂,公司在越南现有 1685 万条轮胎产能,越南三期 405 万条产能预计 2022 年投产,柬埔寨有 900 万条半钢胎产能已经投产,柬埔 寨 165 万吨全钢胎产能预计 2023 年投产。今明两年海外新增产量包括柬埔寨 900 万条半钢胎产能爬坡,柬埔 寨 165 万吨全钢胎产能投产、越南三期投产后逐步爬坡。同时制约利润率的海运费、原材料价格陆续回归,明后 年有望释放更多利润。(报告来源:未来智库)

2、山东赫达:纤维素醚与植物胶囊一体化龙头,海运费降低助力公司修复估值

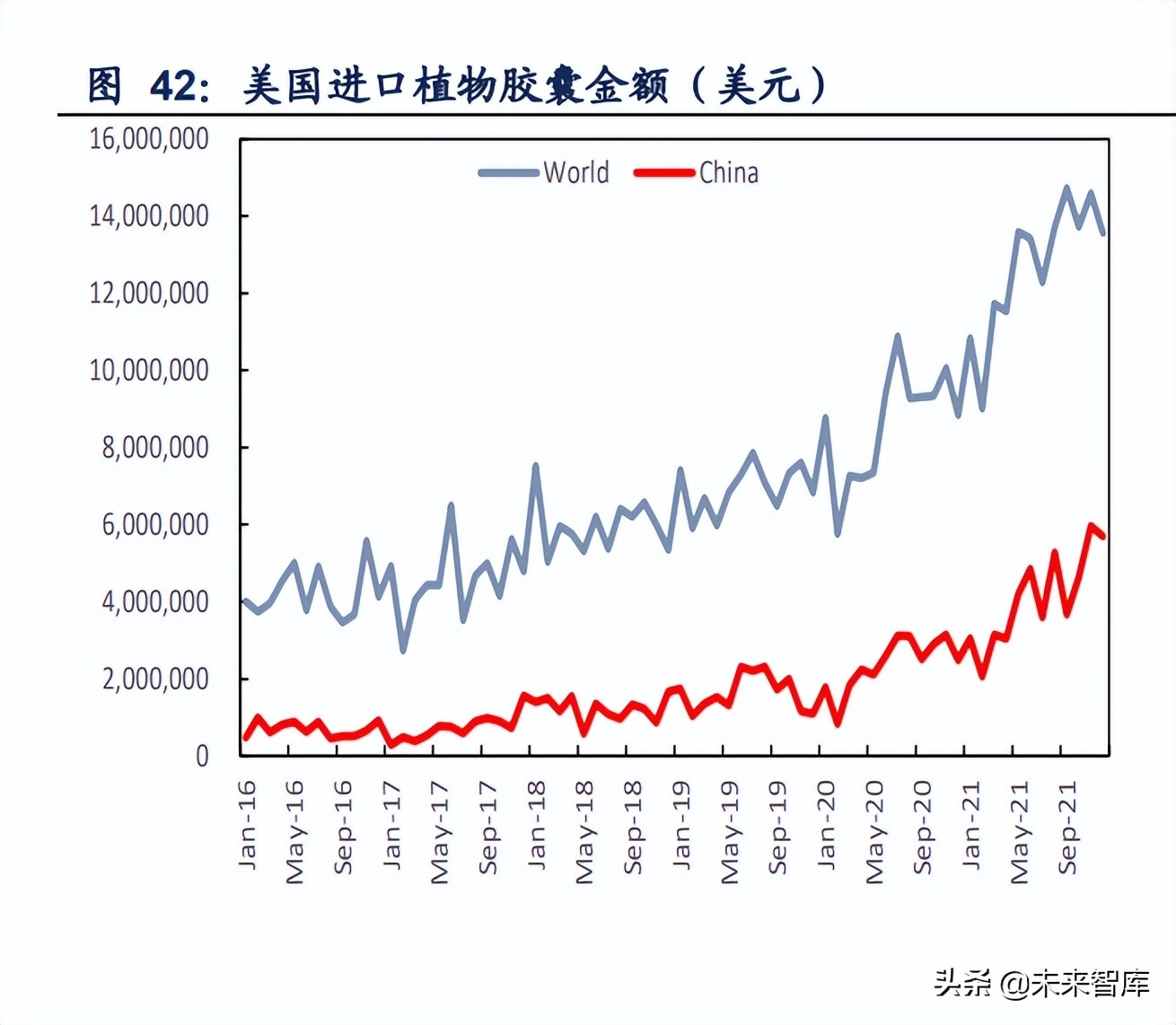

公司目前主要年产能为纤维素醚 3.4 万吨,植物胶囊 277 亿粒,同时有 4.1 万吨纤维素醚和 73 亿粒植物胶囊产 能在建,未来公司规划到 2025 年将植物胶囊产能增至 500 亿粒。 植物胶囊 2000 年在美国问世。与动物明胶胶囊相比较,植物胶囊在生产过程不需要添加防腐剂,而且在低湿条 件下几乎不脆碎、在高湿环境囊壳性状稳定。植物胶囊由于具有上述优势,受到欧美发达国家和伊斯兰国家欢迎。 从国际市场来看,植物胶囊对于传统的明胶胶囊的替代效应十分突出。根据美国海关数据,自 2016 年以来,美 国进口植物胶囊的数量和金额均呈现显著增长。2021 年,美国进口植物胶囊数量达到 310 亿粒,较 2020 年同 比增长 40%,较 2016 年增长了 216%。美国进口植物胶囊的金额 2021 年达到 1.5 亿美元,同比增长 45%。

值得注意的是,在美国整体进口植物胶囊的数量大幅增加的同时,美国从中国进口的植物胶囊也在增加,2021 年美国从中国进口的植物胶囊数量达到 89.9 亿粒,同比增长 69.6%,美国从中国进口的植物胶囊金额达到 5481 万美元,同比增长 137%。 目前,国内能生产植物胶囊的企业主要就是山东赫达,美国从中国进口的植物胶囊数量的提升同时,可以看到, 中国在美国植物胶囊进口的比例也在显著提升。2016 年初,中国占美国植物胶囊的进口比例仅为 9%,随着赫达 的产能提升和对大客户的突破,截止到 2021 年 12 月,中国占美国植物胶囊的进口比例已经达到 44%,未来仍 有进一步提升的空间。

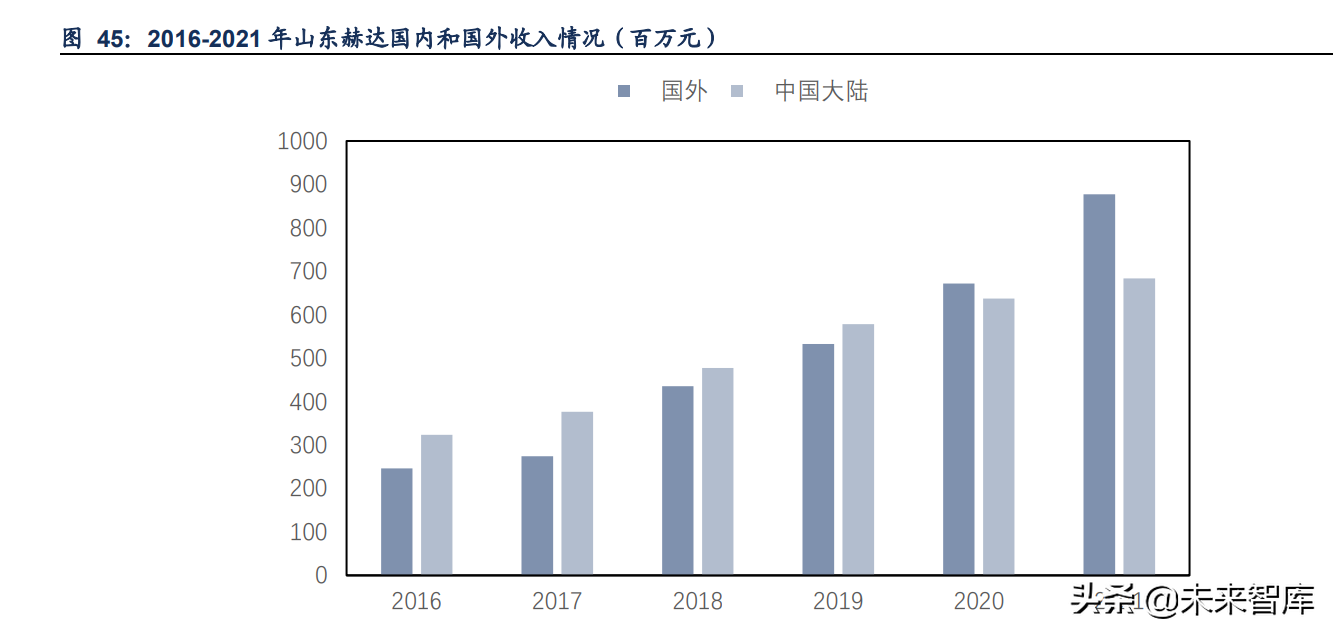

从不同地区的业务收入比例来看,2011-2020 年,公司的产品基本一半销往国内、一半销往国外。2020 年,公 司国外的收入比例首次超过国内,占比达到 51.34%。2021 年下半年以来,新冠疫情下,美联储放水补贴导致消 费需求暴涨,同时疫情又压制了美国国内的生产,导致进口需求爆棚。进口激增的时候,美国港口老旧的基础设 施叠加松散懈怠不愿加班的码头工人,导致了港口史无前例的拥堵。堵塞之下,运力周转不畅,导致了涨价。2021年下半年的运费暴涨,导致出口型企业的业绩受到运费暴涨的影响。

尤其是公司的植物胶囊业务,公司植物胶囊主要均为出口,且由于植物胶囊为空心产品,体积相对较大、质量较 轻,因此运费在货值中的占比相对较高,受到海运费的影响更为显著。 根据美国海关统计的数据,2021 年上半年,美国从中国进口的植物胶囊价格均价为 6.6 美元/千粒,受到海运费 影响,2021 年下半年,美国从中国进口的植物胶囊均价下降至 5.59 美元/千粒。

本网转载其它媒体作品时,其目的在于信息互通,并不代表本网站观点和立场,本网站不对其真实性负责。如果作品内容、版权和其它问题存在潜在纠纷或触碰相关法律条款,请速联系本网站,我们将第一时间做出修改,联系电话(021-32513560)。

沪公网安备 31011802001679号

沪公网安备 31011802001679号